来源:TOP创新区研究院

图片 | 来自网络

原创整理 | TOP创新区研究院,FTA Group

转载引用请注明出处。内容仅供交流学习,不做任何商业用途,不代表任何投资建议。

如有侵权请联系后台删除。

2025年的中环,空气中弥漫着一种分裂感。

如果你只看写字楼的空置率,或者和兰桂坊买醉的投行MD聊聊天,你可能会觉得这座城市“气数已尽”:外资撤退、人才流向新加坡、恒指在低位徘徊——不否认,这些都是肉眼可见的事实。

在当下的舆论场里,“香港衰落”甚至已经不再是一个话题,而是一个被默认的“大背景”。

然而,如果你把视线从皇后大道中的星巴克移开,深入到SWIFT的跨境支付数据里,深入到金管局的资产负债表里,甚至深入到北京最高层的战略棋盘里,你会看到一个截然不同的香港。

这里正在发生一场静悄悄的、由于过于复杂而被大众忽略的“系统重装”。

最近,Matteo Giovannini在《亚洲时报》的一篇文章中旗帜鲜明地说:香港不仅没有被边缘化,反而在经历一场从“流量门户”到“战略中枢”的深刻转变。

说得更直白一点:

过去的香港,是中国赚世界钱的“收银台”;

未来的香港,是中国钱去世界的“总指挥部”。

这个定位的转变,决定了未来二十年巨大的财富红利。今天,我们从利益与逻辑的角度,深度拆解:为何香港是中国手中那张最被低估的“王牌”。

从“过路财神”

到“离岸资产负债表”

过去四十年,我们对香港的理解停留在“超级中介”这个词上。

其实就是收过路费的。外资进来投厂,收一笔;中国衬衫卖出去,收一笔。在这种“流量逻辑”下,大家盯着的KPI是简单的:

IPO数量多少?集装箱吞吐量多少?

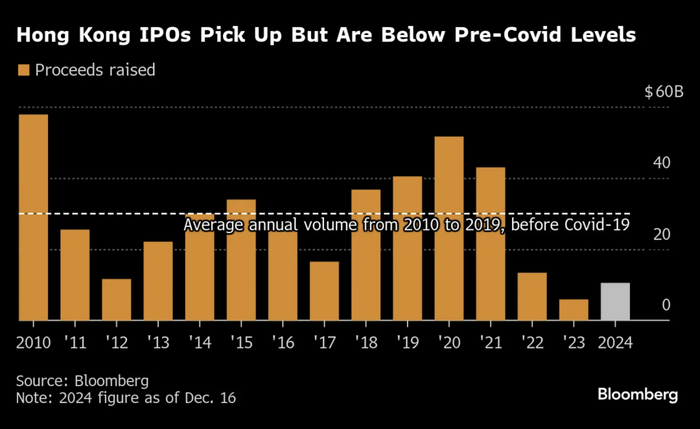

所以,当2023-2024年IPO市场遇冷,大家就慌了,觉得香港不行了。

但这是一种典型的刻舟求剑。

随着中国成长为全球第二大经济体,积累了高达30万亿美元的庞大资产,中国的核心诉求变了。我们不再只是缺钱(招商引资),我们更焦虑的是:手里这么多钱(资产),怎么在不引爆国内通胀和债务危机的前提下,安全地配到全球去?

这就像一个高压锅,需要一个精密的安全阀。

Giovannini用了一个极其精准的金融学术语来定义当下的香港——

“离岸资产负债表”(Offshore Balance Sheet)。

这是一个什么概念?

在岸(Onshore):

是中国的工业底座,规模巨大,但为了稳定,必须有资本管制,必须是政策市,是一个相对封闭的高压舱。

离岸(Offshore):

是香港,它物理上在国境内,但逻辑上在国境外。它拥有普通法体系、资本自由流动、与美元挂钩的汇率。

中国正在把香港改造成一个巨大的“气闸”(Air Lock)。

在这个气闸里,中国的国有资本、家族财富、科技巨头,可以换上“国际马甲”,用国际规则管理资产,这可是国家级的资本配置战略。

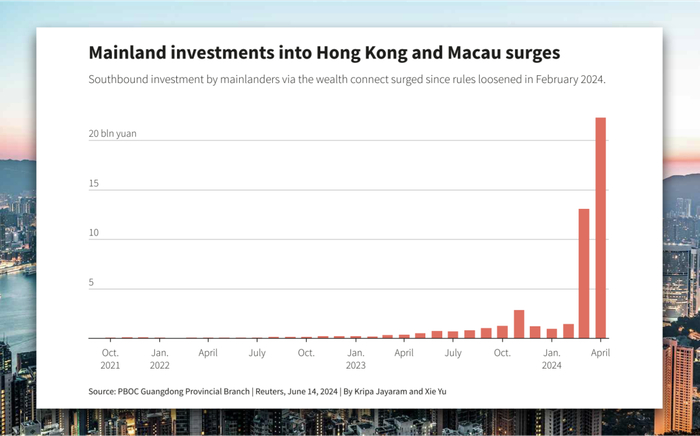

另外一个被很多人忽视的数据是:

尽管IPO惨淡,但香港的资产管理规模(AUM)在2024年依然稳坐在4万亿美元的高位,其中60%以上的资金源自非香港投资者。

这意味着什么?

意味着香港已经从一个喧嚣的“赌场”(融资市),进化为一个深沉的“金库”(管理市)。

对于北京而言,IPO数量是面子,但离岸资产的安全与效率,是里子。

在这个地缘政治动荡的年代,

保“里子”,比保啥都重要。

人民币的

生存游戏

而且,如果我们把视角拉高到货币战争的层面,香港的不可替代性会让你背脊发凉。

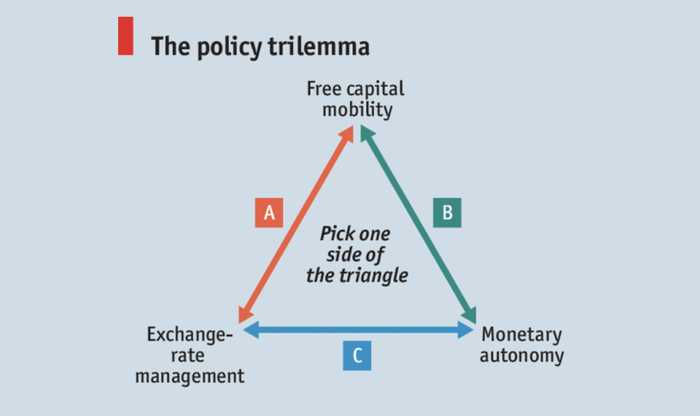

全球去美元化的浪潮正在加速,这时候人民币要想上位,面临一个经济学上的死结——“蒙代尔不可能三角”。

中国作为一个大国,绝对不可能放弃货币政策的独立性(不能让美联储决定我们印多少钱),同时也极其警惕资本的完全自由流动(怕被索罗斯们收割)。

既要独立,又要管制,人民币怎么国际化?

答案只有一个:

制造一个“完美的替身”。

这个替身就是香港的离岸人民币市场(CNH)。

在上海和深圳,人民币是受保护的;但在香港,人民币是真刀真枪在国际市场上搏杀的。

在这一方面,香港是有底气的:

首先,香港拥有全球最大的离岸人民币资金池(超过1万亿);其二,它充当了减震器的角色,当我们需要通过货币互换协议(Swap Lines)去支援阿根廷或沙特时,这些操作大部分是在香港的后台完成的;

别忘了,香港还是一个防火墙的存在:2024年,当美联储暴力加息时,离岸人民币汇率虽然承压,但这股压力被香港市场吸收了很大一部分,从而保护了在岸人民币(CNY)的相对稳定。

Matteo的文中有一句很犀利的事实:

“香港是唯一一个受控的,但遵循全球规范的实验场。”

没有香港,人民币国际化就只能停留在口号上。

你是愿意把人民币的定价权交给伦敦、新加坡,还是留在香港?

答案不言自明。

所以,不要觉得“互联互通”(股票通、债券通、互换通)只是几个便民政策,那是国家金融血管的心脏搭桥手术。它确保了中国在切断与美元霸权的部分联系时,依然有一个呼吸机可以连接全球金融循环。

资本市场“换血”

很多人唱空香港股市,是因为那个属于阿里、腾讯、美团的“流量红利时代”结束了。

没错,那个时代确实结束了。

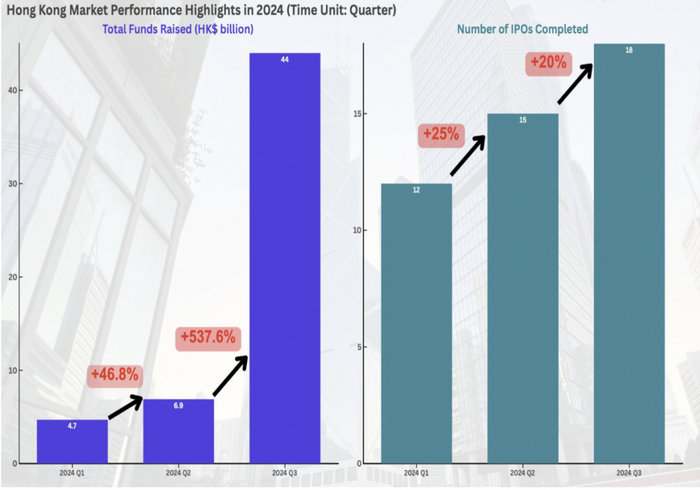

但如果你看2024-2025年的港股新规,就会发现一场“供给侧改革”正在发生。

改革的目标就是换血。

最典型的就是“18C章”(特专科技公司上市规则)。这是为谁量身定制的?是为那些还未盈利、甚至连商业模式还没完全跑通,但掌握核心技术(芯片、AI、量子计算、生物科技)的硬科技企业。

以前,这些企业只能去纳斯达克;现在,美国的大门关了,A股的门槛(盈利要求)又太高。

香港成了它们唯一的续命地。

这就好比,以前香港是帮“电商巨头”变现的,现在香港是帮“大国重器”输血的。

此外,看看债券市场。

当股市低迷时,香港便悄然成为了亚洲最活跃的绿色债券和地方政府离岸债的发行中心。深圳市政府、广东省政府纷纷在香港发债。这背后的信号极强:国家信用的全球定价,正在从华尔街转移到港岛。

未来,可能它不再是会让散户狂欢的投机市场,但它正在变成一个服务于国家产业升级和信用扩张的功能性市场。

它可能不再那么“性感”,但绝对更加“硬核”。

财富管理的

终极拷问

这两年,“新加坡取代香港”的说法甚嚣尘上。

资金确实流向了新加坡,在新加坡的朋友告诉我们,房租涨得离谱,甚至家办开户要排队半年。

但这里有一个极其微妙的“错位竞争”,很多富豪还没想明白。

可以说,新加坡是“保险箱”,但香港是“交易台”。

富豪们把钱搬到新加坡,是为了图一个心理上的安全(虽然后来那个洗钱案让大家清醒了不少)。

但是,钱到了新加坡之后,能投什么?

新加坡本地市场太小,美股太远且有税务和合规风险。

所以转了一圈会发现:

资产端(Assets)依然在中国,而连接端依然在香港。

而且,随着中国富裕阶层的扩大,

香港是唯一能以“全球标准”处理“中国财富”的地方。

2023年香港政府给出的家族办公室税务豁免,加上2024年新资本投资者入境计划(CIES),不仅仅是为了抢人,更是为了抢回“资产配置权”。

对于真正想做投资(而不是单纯想把钱藏起来)的大资金来说,香港背靠的大湾区(GBA)有着新加坡无法比拟的优势——你上午在香港中环开会,下午就可以在深圳南山看项目。

这种“前店后厂”的金融版复刻,是地缘物理决定的,新加坡搬不走。

所以,未来的格局很可能是:

钱在新加坡“过夜”,但在香港“上班”。

而只要钱还在香港市场上流转,香港的金融中心地位就死不了。

金融创新的

“特权”

值得一提的是,最能体现“一国两制”智慧的,

是关于加密货币(Crypto)和Web3的态度。

众所周知,中国内地对加密货币交易是“严防死守”,挖矿归零。

但在香港?

这里正在发牌照、搞峰会,甚至在研究数码港元(e-HKD)和稳定币。

这种巨大的反差,常常让外人看不懂:

北京到底是怎么想的?

其实,这就是“沙盒战略”(Sandbox Strategy)。

北京非常清楚,区块链和数字资产是下一代金融基础设施。如果完全不碰,未来就会丧失话语权;但如果全面放开,金融风险可能冲击社会稳定。

怎么办?

把香港做成一个隔离的“沙盒”。

在香港,你可以搞虚拟资产ETF,你可以搞代币化(Tokenization)。

搞成了,技术和经验反向输入内地;搞砸了(比如像FTX那样暴雷),风险被隔离在深圳河以南,伤不到内地分毫。

这种“特权”,是上海和深圳求之不得的,也是新加坡无法比拟的——因为新加坡没有一个庞大的腹地可以做后盾,它的试错成本比香港高,高的多!

在Web3和绿色金融这些前沿领域,香港可是在替整个中国金融体系“排雷”和“探路”啊!

风险与结局

写到这里,我们并非在盲目唱多。

香港的风险依然真实存在。

但我们认为,真正的风险不在于美国制裁(这是明牌,市场早已Price-in),也不在于恒指跌破多少点。

从战略的角度来讲,

真正的风险在于“同质化”。

香港之所以值钱,全赖于它的“不同”——不同的法律(普通法)、不同的监管逻辑、不同的信息环境。

如果有一天,香港在金融监管和法治逻辑上完全等同于内地城市,那么它作为“离岸资产负债表”的功能就会瞬间归零。那时,它才真的会变成一个无足轻重的“环一线城市”。

所幸,从目前的政策导向看(如保持普通法地位、维护联系汇率制),北京不仅明白这一点,而且在小心翼翼地呵护这种“不同”。

所以,咱们回到最初的话题。

在这个充满不确定性的2025年,看似萧条的香港,实则正在经历一场“由虚向实”的痛苦蜕变。

它正在剥离掉过去那种浮华的、纯流量的皮肉,生长出服务于大国金融战略的坚硬骨骼。如果说内地是中国经济这台巨型机器的“发动机”,那么香港就是那个精密复杂的“变速箱”,没有这个变速箱,发动机的巨大马力无法平稳地输出到全球的路面上,甚至会把车身震散。

对于专业的投资者和决策者来说,

最大的风险,就是误读了香港的战略坐标。

毕竟,在金融的棋局里,活得最久的,往往不是最喧嚣的那个,是最不一样的那个,是最“被需要”的那个。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。