文:华创证券研究所副所长 、首席宏观分析师 张瑜

事项

11月8日下午,十四届全国人大常委会第12次会议举行了闭幕会。会议表决通过了全国人大常委会关于批准《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》的决议,财政部部长蓝佛安出席新闻发布会。

主要观点

人大常委会闭幕之际,蓝部长再次出席发布会,围绕化债带来了本轮增量财政政策的更多细节。我们分基本事实、市场影响、政策前瞻三个层次,解读如下:

一、本次发布会说了什么?

两个基本事实:

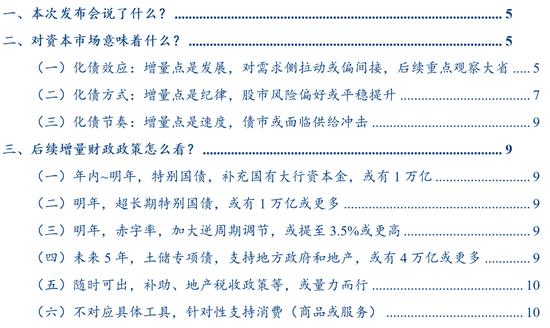

一是化债落地,2028年之前,地方需消化的隐债总额降低12万亿(从2023年末14.3万亿降至2.3万亿):一方面,增加2024~2028年化债资源10万亿,包括两部分:一是一次性增加地方债限额6万亿:2024~2026年每年2万亿;二是持续安排4万亿专项债:从2024年开始,连续五年每年安排8000亿新增专项债,专门用于化债(较符合预期,详见《财政五个数据的理解》)。另一方面,通过明确口径降低2万亿隐债总额:2029年及以后年度到期的棚户区改造隐性债务2万亿,仍按原合同偿还(主要资金筹集于银团贷款和政府购买服务)。

二是年内无增发国债、调整赤字率:本次会议没有审批增发国债,考虑到人大常委会一般每两个月举行一次,通常都在双月的下旬,年内人大常委会或仅剩12月下旬一次,今年增发国债、调整赤字率的概率已无;对于市场关注的预算缺口“平账”问题,蓝部长表示“有充足的政策工具和资源,能够保障今年全国财政收支实现平衡,重点支出力度不减”(较符合预期,详见《增发国债≠财政发力的“验证”——9月财政数据点评》)。

二、对资本市场意味着什么?

11月4日,会议审议化债议案、监督法修正草案,已基本确认了本轮化债的主体(省负总责而非中央直接兜底)、方式(给合理发展权而非松债务纪律)和对象(针对存量隐性债务而非清欠,详见《化债的三点增量信息——人大常委会审议议案点评》)。在此基础上,围绕化债,我们理解本次发布会除了明确总量、口径外,还明确了三个增量点:

(一)化债效应:增量点是发展,对需求侧拉动或偏间接,后续重点观察大省

化债对于需求侧的拉动,只是“腾出来”,还需要地方“做出来”,是较长期、偏间接的过程:除节约地方利息支出、腾出资金用于投资/消费外(蓝部长:“五年累计可节约6000亿元左右”),或主要来自地方合理发展权下的经济良性循环,而非化债额度本身(或仍在金融系统内循环)。对应蓝部长所说的:“将原本用来化债的资源腾出来”、“将原本受制于化债压力的政策空间腾出来”、“将原本用于化债化险的时间精力腾出来”。

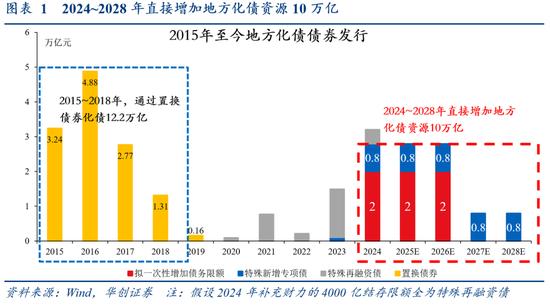

对于化债能释放多少地方发展权,我们提供一个动态观测视角,即化债资源用于大省的比例(6个头部大省贡献全国45%GDP、一半以上卖地收入,主导地方信用扩张):2023年化债重心在重债省份防风险,当前已过渡到头部大省挑大梁,地方信用扩张或更顺畅。 2023年1.4万亿特殊再融资债中,12个重债省份占超70%,6个头部大省仅占9.2%;今年前9月8000亿特殊新增专项债中,6个头部大省占33.4%,中间13省占47.8%;10月以来4000亿结存限额安排的约2500亿特殊再融资债中,6个头部大省占44.9%,12个重债省份仅占9.7%。对应蓝部长提到的“从侧重于防风险向防风险、促发展并重转变”。

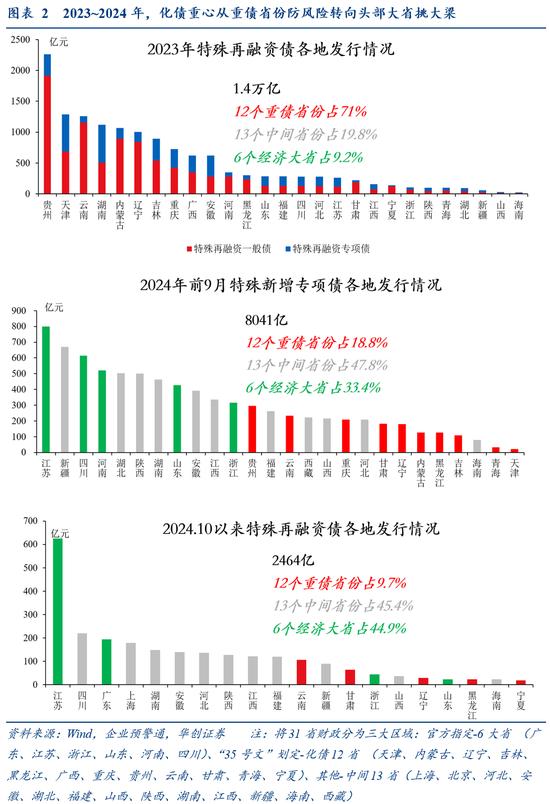

(二)化债方式:增量点是纪律,股市风险偏好或平稳提升

对比2015~2018年存在“边化债边新增”,本轮化债不会给地方不合理发展权,会更强化政府债务纪律(2017年7月中央首次提出“隐性债务”概念前,部分城投、PPP等地方加杠杆行为一度出现乱象)。对应蓝部长首次提出将不新增隐性债务作为“铁的纪律”(近年对隐债的最严表述之一)。

(三)化债节奏:增量点是速度,债市或面临供给冲击

年内或就有增量化债债券供给,快于市场预期:一次性增加债务限额分2024~2026年三年安排,较市场预期的2025~2027年前移一年(或与“150号文”要求城投退平台截至2027年6月有关,2027年或需收尾),对应蓝部长提到的“隐性债务置换工作,马上启动”,“将按程序尽早下达分地区限额”。

三、后续增量财政政策怎么看?

化债落地后,围绕本轮增量财政政策的博弈将前往下一个关键验证时点——12月政治局前后(定调明年赤字率、特别国债、专项债等),阶段性证真/证伪时点在明年3月前后的两会(确定明年赤字率和预算总盘子)。

对资本市场而言,明年两会之前,预计政策随时仍有增量可能,几乎没有明确证伪的风险,风险偏好上行概率料将显著大于下行,是珍贵的、确定性较高的活跃窗口。

对照蓝部长10月12日“一揽子有针对性增量财政政策举措”及11月8日“实施更加给力的财政政策”相关表述,或有:(详见正文)

(一)年内~明年,特别国债,补充国有大行资本金,或有1万亿

(二)明年,超长期特别国债,或有1万亿或更多

(三)明年,赤字率,加大逆周期调节,或提至3.5%或更高

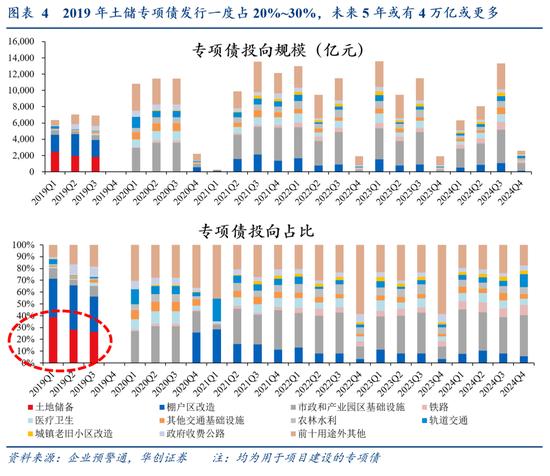

(四)未来5年,土储专项债,支持地方政府和地产,或有4万亿或更多

(五)随时可出,重点群体补助、地产税收政策等,或量力而行

(六)不对应具体工具,但明年具备从“大盘子”中切块给地方因地制宜使用,针对性支持消费(商品或服务)的可能性(金额或仍需根据形势动态评估)

风险提示:财政政策不及预期,市场反应超预期,测算基于一定前提假设存在偏差风险。

报告目录

报告正文

一、本次发布会说了什么?

两个基本事实:

一是化债落地,2028年之前,地方需消化的隐债总额降低12万亿(从2023年末14.3万亿降至2.3万亿):一方面,增加2024~2028年化债资源10万亿,包括两部分(图1):一是一次性增加地方债限额6万亿:2024~2026年每年2万亿;二是持续安排4万亿专项债:从2024年开始,连续五年每年安排8000亿新增专项债,专门用于化债(较符合预期,详见《财政五个数据的理解》)。另一方面,通过明确口径降低2万亿隐债总额:2029年及以后年度到期的棚户区改造隐性债务2万亿,仍按原合同偿还(主要资金筹集于银团贷款和政府购买服务[1])。

二是年内无增发国债、调整赤字率:本次会议没有审批增发国债,考虑到人大常委会一般每两个月举行一次,通常都在双月的下旬,年内人大常委会或仅剩12月下旬一次,今年增发国债、调整赤字率的概率已无;对于市场关注的预算缺口“平账”问题,蓝部长表示“有充足的政策工具和资源,能够保障今年全国财政收支实现平衡,重点支出力度不减”(较符合预期,详见《增发国债≠财政发力的“验证”——9月财政数据点评》)。

二、对资本市场意味着什么?

11月4日,会议审议化债议案、监督法修正草案,已基本确认了本轮化债的主体(省负总责而非中央直接兜底)、方式(给合理发展权而非松债务纪律)和对象(针对存量隐性债务而非清欠,详见《化债的三点增量信息——人大常委会审议议案点评》)。在此基础上,围绕化债,我们理解本次发布会除了明确总量、口径外,还明确了三个增量点:

(一)化债效应:增量点是发展,对需求侧拉动或偏间接,后续重点观察大省

我们理解,化债对于需求侧的拉动,只是“腾出来”,还需要地方“做出来”,是较长期、偏间接的过程:除节约地方利息支出、腾出资金用于投资/消费外(蓝部长:“五年累计可节约6000亿元左右”),或主要来自地方合理发展权下的经济良性循环,而非化债额度本身(或仍在金融系统内循环[2])。对应蓝部长所说的:“将原本用来化债的资源腾出来”、“将原本受制于化债压力的政策空间腾出来”、“将原本用于化债化险的时间精力腾出来”。

对于化债能释放多少地方发展权,我们提供一个动态观测视角,即化债资源用于大省的比例(6个头部大省贡献全国45% GDP、一半以上卖地收入,主导地方信用扩张): 2023年化债重心在重债省份防风险,当前已过渡到头部大省挑大梁,地方信用扩张或更顺畅。2023年1.4万亿特殊再融资债中,12个重债省份占超70%,6个头部大省仅占9.2%;今年前9月8000亿特殊新增专项债中,6个头部大省占33.4%,中间13省占47.8%;10月以来4000亿结存限额安排的约2500亿特殊再融资债中,6个头部大省占44.9%,12个重债省份仅占9.7%。对应蓝部长提到的“从侧重于防风险向防风险、促发展并重转变”。

(二)化债方式:增量点是纪律,股市风险偏好或平稳提升

对比2015~2018年存在“边化债边新增”(图3),本轮化债不会给地方不合理发展权,会更强化政府债务纪律(2017年7月中央首次提出“隐性债务”概念前,部分城投、PPP等地方加杠杆行为一度出现乱象)。对应蓝部长首次提出将不新增隐性债务作为“铁的纪律”(近年对隐债的最严表述之一)。

(三)化债节奏:增量点是速度,债市或面临供给冲击

年内或就有增量化债债券供给,快于市场预期:一次性增加债务限额分2024~2026年三年安排,较市场预期的2025~2027年前移一年(或与“150号文”要求城投退平台截至2027年6月有关[3],2027年或需收尾),对应蓝部长提到的“隐性债务置换工作,马上启动”,“将按程序尽早下达分地区限额”。

三、后续增量财政政策怎么看?

化债落地后,围绕本轮增量财政政策的博弈将前往下一个关键验证时点——12月政治局前后(定调明年赤字率、特别国债、专项债等),阶段性证真/证伪时点在明年3月前后的两会(确定明年赤字率和预算总盘子)。

对资本市场而言,明年两会之前,预计政策随时仍有增量可能,几乎没有明确证伪的风险,风险偏好上行概率料将显著大于下行,是珍贵的、确定性较高的活跃窗口。

对照蓝部长10月12日“一揽子有针对性增量财政政策举措”及11月8日“实施更加给力的财政政策”相关表述,或有:

(一)年内~明年,特别国债,补充国有大行资本金,或有1万亿

10月12日,“正在等待各家银行提交资本补充具体方案”;11月8日,“发行特别国债补充国有大型商业银行核心一级资本等工作,正在加快推进中”。后续关注:12月人大常委会、明年3月前后两会。

作为参考,2020~2023年财政持续发行专项债补充中小银行资本金,合计约5000亿。

(二)明年,超长期特别国债,或有1万亿或更多

10月12日,无前瞻表述;11月8日,“继续发行超长期特别国债,支持国家重大战略和重点领域安全能力建设”,“加大力度支持大规模设备更新,扩大消费品以旧换新的品种和规模”。后续关注:12月政治局(定调)、明年3月前后两会(定量)。

作为参考,2024年安排超长期特别国债1万亿,7000亿用于投资(“两重”),3000亿扩围消费(“两新”)。

(三)明年,赤字率,加大逆周期调节,或提至3.5%或更高

10月12日,“正在研究中。比如中央财政还有较大举债空间和赤字提升空间”;11月8日,“积极利用可提升的赤字空间”。后续关注:12月政治局(定调)、明年3月前后两会(定量)。

作为参考,2023年赤字率曾达3.8%。

(四)未来5年,土储专项债,支持地方政府和地产,或有4万亿或更多

10月12日,“允许专项债券用于土地储备”,“用好专项债券来收购存量商品房用作各地的保障性住房”;11月8日,“专项债券支持回收闲置存量土地、新增土地储备,以及收购存量商品房用作保障性住房方面,财政部正在配合相关部门研究制定政策细则,推动加快落地”。后续关注:12月政治局(定调)、明年3月前后两会(定量)。

作为参考,2019年土储专项债被禁前,发行占新增专项债约20%~30%(图4,以2024年3.9万亿新增专项债为基数,未来5年,土储专项债每年或额外安排约3.9*20%~3.9*30%=约0.8亿~1.2万亿)。

(五)随时可出,补助、地产税收政策等,或量力而行

包括但不限于:10月12日,“加大对重点群体的支持保障力度”(增量补贴仍可期待,但或量力而行,细水长流)。11月8日,“支持房地产市场健康发展的相关税收政策(已按程序报批,近期即将推出)”。

(六)不对应具体工具,针对性支持消费(商品或服务)

明年具备从“大盘子”中切块给地方因地制宜使用,针对性支持消费(商品或服务)的可能性(金额或仍需根据形势动态评估)。

[1]财政部官网《宁波专员办:当前棚户区改造工作面临的问题及对策建议》:债务化解压力较大……目前主要资金筹集于银团贷款和政府购买服务的棚户区改造作为隐性债务的一大来源,成了地方政府重要攻坚对象。

[2]中国人大网《王明雯委员提问》:由于置换债券的购买者还是商业银行,表现在财务报表上只是把科目从贷款挪到了投资,地方政府债务的风险还是留在银行内的。

[3]中诚信研究《当前地方化债政策演化、特点及展望》:“134号文”将化解债务的到期期限延长到了2027年6月,“150号文”也要求融资平台化债和退平台要在此期限内完成。

具体内容详见华创证券研究所11月9日发布的报告《【华创宏观】好饭不怕晚,空间在路上——人大常委会新闻发布会点评》。

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。